Baixe o App

-

- Plataformas de Trading

- PU Prime App

- MetaTrader 5

- MetaTrader 4

- PU Copy Trading

- Trader Web

- PU Social

-

- Condições de Trading

- Tipos de Conta

- Spreads, Custos & Swaps

- Depósitos & Retiradas

- Taxas & Encargos

- Horários de Trading

Baixe o App

No mundo acelerado dos mercados financeiros, compreender a dinâmica dos movimentos de preços é crucial para traders e investidores. É aqui que a análise técnica entra em cena. Ao examinar dados históricos do mercado, a análise técnica permite aos indivíduos decifrar padrões e tendências, possibilitando a tomada de decisões informadas sobre a compra e venda de ativos.

Ao longo deste artigo, iremos nos aprofundar nos fundamentos da análise técnica. Exploraremos as ferramentas e técnicas utilizadas, como gráficos de preços, níveis de suporte e resistência, médias móveis, osciladores, linhas de tendência, análise de volume, padrões de candlestick, retração de Fibonacci e várias estratégias de trading. Ao dominar esses conceitos, você obterá uma compreensão mais profunda da dinâmica do mercado e se equipará com as habilidades para tomar decisões de trading mais informadas.

Para traders e investidores, a análise técnica é uma abordagem utilizada para analisar os mercados financeiros e tomar decisões de trading mais embasadas. Ela envolve o estudo de dados históricos de preços, padrões gráficos e diversos indicadores técnicos para tentar prever movimentos futuros de preços. Ao compreender os fundamentos da análise técnica, os traders podem obter insights sobre as tendências do mercado, identificar potenciais pontos de entrada e saída, e aprimorar suas estratégias de trading como um todo.

Acredita-se que tenham sido inventados no Japão por volta de 1700, os candlesticks japoneses, ou gráfico de candlestick, são uma ferramenta de análise técnica rica em informações. Eles exibem dados como a máxima e mínima do dia, e os preços de abertura e fechamento, tudo no mesmo gráfico.

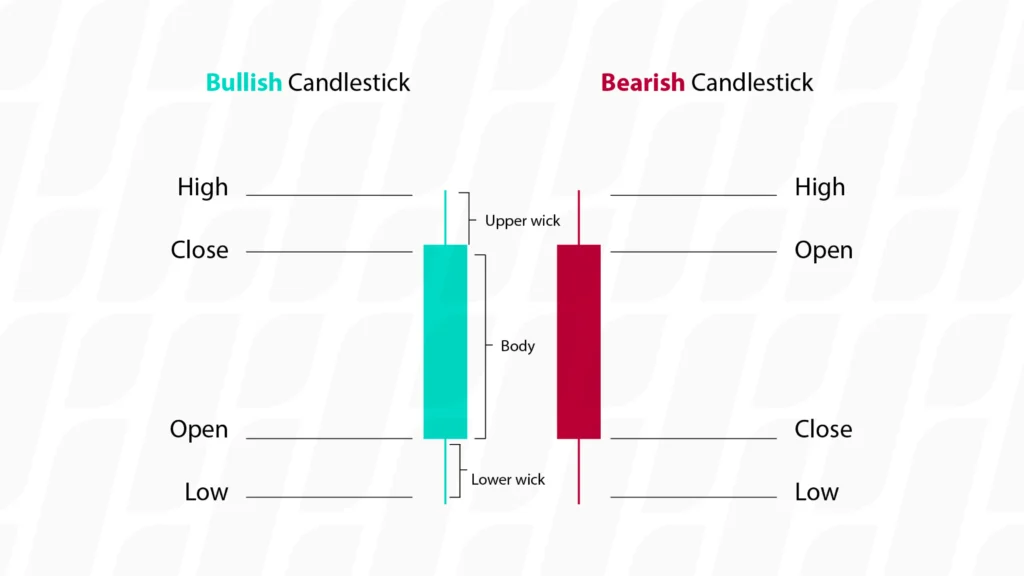

Um candlestick é composto por três partes: corpo real, sombra superior e sombra inferior.

O corpo real representa a variação de preço entre a abertura e o fechamento do candlestick; as sombras (às vezes chamadas de pavio) representam a amplitude entre a máxima e a mínima do preço.

A cor do corpo real de um candlestick traz uma informação valiosa. Se o preço do dia fechar acima da abertura, o corpo real geralmente será verde. Por outro lado, se o preço fechar abaixo da abertura, o corpo real será vermelho. Alguns gráficos utilizam branco e preto (ao invés de verde e vermelho) para representar fechamentos positivos ou negativos do dia.

Como cada candlestick fornece as informações mencionadas para um único período, vários candlesticks em sequência formam um gráfico de candlestick. É esse gráfico que os traders observam e interpretam para tentar prever a ação futura dos preços.

Padrões de candlestick são uma ferramenta popular utilizada na análise técnica para interpretar movimentos de preços e identificar potenciais oportunidades de trading. Esses padrões, formados pela disposição de candlesticks individuais em um gráfico, fornecem insights valiosos sobre o sentimento do mercado e podem indicar reversões de tendência, continuidades ou rompimentos.

Os padrões gráficos de candlestick são caracterizados pela forma e arranjo de candlesticks individuais. Aqui estão alguns padrões comumente observados:

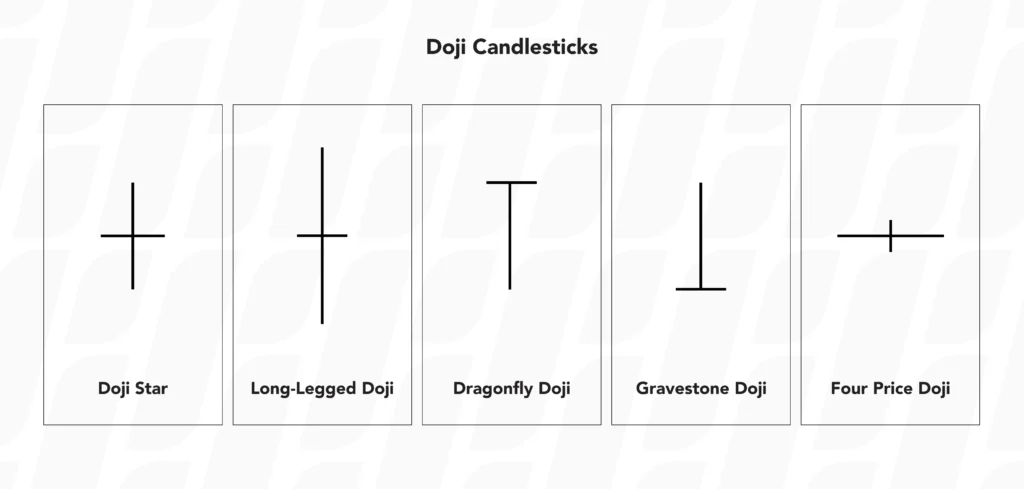

Doji: Ocorre quando os preços de abertura e fechamento são muito próximos ou iguais, resultando em um corpo pequeno ou inexistente. Sugere indecisão do mercado e pode sinalizar potenciais reversões de tendência.

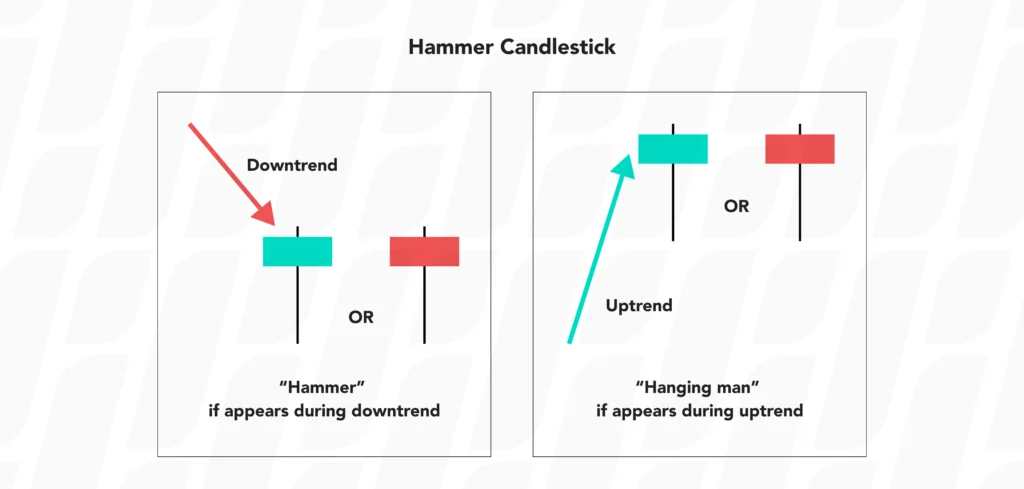

Hammer: Um martelo tem um corpo pequeno localizado na extremidade superior do intervalo de preço, com uma longa sombra inferior. Muitas vezes, significa uma reversão de alta após uma tendência de baixa, indicando que os compradores estão entrando no mercado.

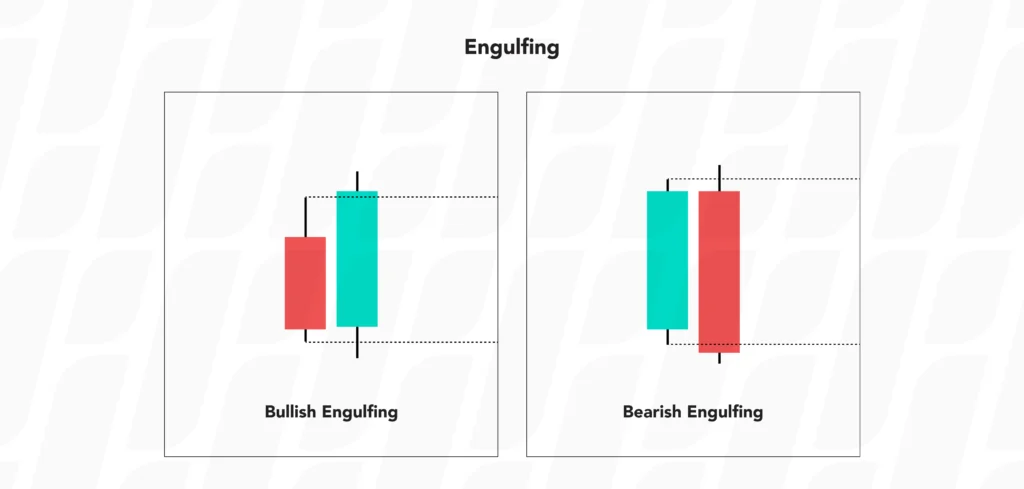

Engulfing: O padrão envolvente ocorre quando uma vela (candle) maior envolve completamente a vela anterior menor, indicando uma possível reversão de tendência. Um engulfing bullish (de alta) se forma quando uma vela verde (alta) envolve totalmente a vela vermelha (baixa) anterior, e vice-versa para o padrão de engulfing bearish (de baixa).

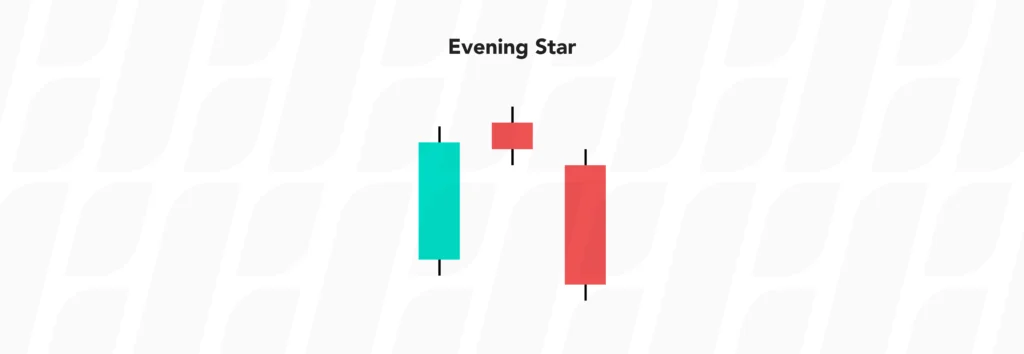

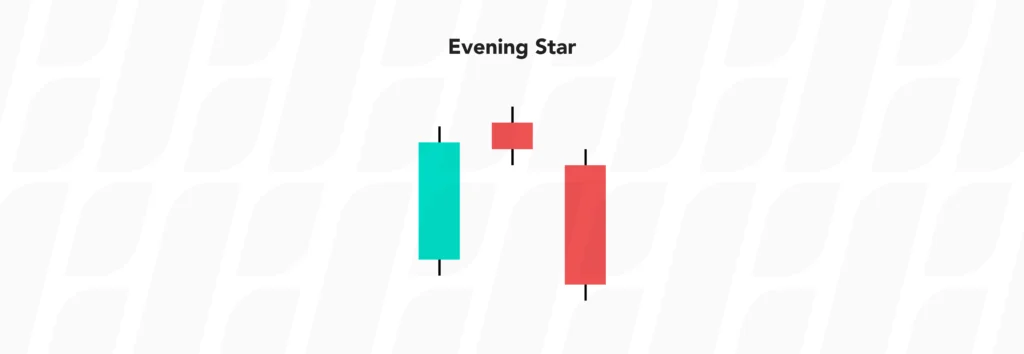

Evening Star: A estrela vespertina é um padrão de três velas que indica uma possível reversão de tendência de alta para baixa. É composta por uma grande vela de alta, seguida por uma vela de corpo pequeno (pode ser de alta ou baixa) com um gap (abertura) e, em seguida, por uma grande vela de baixa que fecha abaixo do meio da primeira vela.

Esses são apenas alguns exemplos, e há muitos outros padrões de candlestick que os traders analisam para tomar decisões embasadas.

Além dos padrões de candlestick, os traders também analisam outros padrões gráficos que fornecem informações valiosas sobre a dinâmica do mercado. Níveis de suporte e resistência e linhas de tendência são dois padrões gráficos importantes a serem considerados.

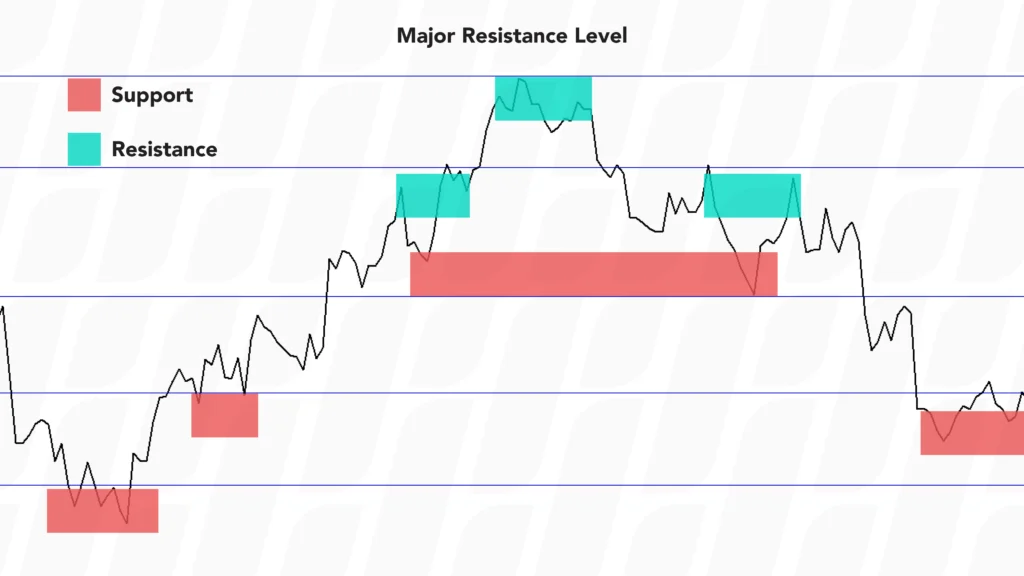

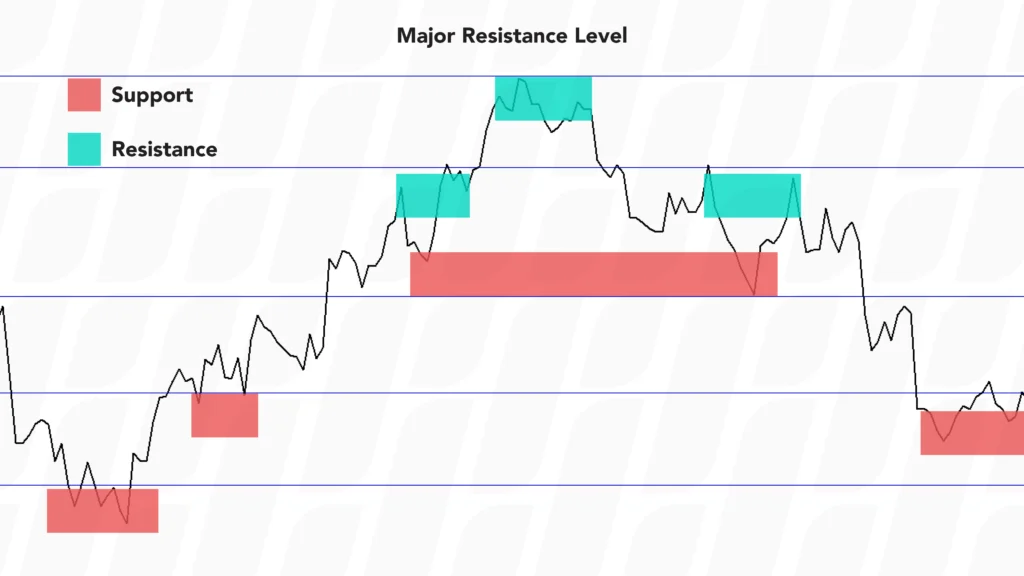

Níveis de suporte e resistência desempenham um papel fundamental na análise técnica, fornecendo insights valiosos sobre potenciais reversões de preços e áreas de congestionamento. Ao compreender esses níveis chave, os traders podem tomar decisões embasadas sobre pontos de entrada e saída, além de gerenciar riscos de forma eficaz.

Níveis de suporte são preços onde a pressão de compra supera a pressão de venda, fazendo com que o preço de um ativo pare ou “salte” a partir desse ponto. Esses níveis agem como um piso para o preço, impedindo que ele caia ainda mais. Quando o preço se aproxima de um nível de suporte, há maior probabilidade de uma reversão na direção ascendente. No entanto, se o preço romper abaixo do suporte, ocorre um breakout, e o ativo pode sofrer nova queda até encontrar um novo nível de suporte.

Por outro lado, os níveis de resistência representam preços onde a pressão de venda excede a pressão de compra, impedindo que o preço avance. Esses níveis agem como um teto para o preço, bloqueando sua alta. Traders frequentemente veem os níveis de resistência como potenciais oportunidades de venda, pois há maior probabilidade de um recuo ou reversão na direção descendente quando o preço se aproxima deles.

Existem diversos métodos para identificar níveis de suporte e resistência. Vamos conhecer alguns deles:

Price Action: Na Ação do Preço, os traders analisam o histórico de preços para localizar áreas onde o preço tenha consistentemente revertido ou estacionado. Essas áreas podem servir como suporte ou resistência.

Linhas de Tendência: Linhas de tendência são traçadas conectando as mínimas crescentes em uma tendência de alta ou as máximas decrescentes em uma tendência de baixa. Em uma tendência de alta, uma linha de tendência ascendente pode atuar como suporte, enquanto em uma tendência de baixa, uma linha de tendência descendente pode atuar como resistência

Níveis Horizontais: Traders identificam níveis horizontais no gráfico onde o preço encontrou reversões ou paradas múltiplas anteriormente, indicando forte suporte ou resistência. Esses níveis podem ser determinados por máximas e mínimas de swing (oscilação).

É importante ressaltar que os níveis de suporte e resistência não são pontos precisos, mas sim zonas ou áreas no gráfico. Eles são influenciados pela psicologia do mercado, pela dinâmica de oferta e demanda e pelo sentimento do investidor. Traders incorporam a análise de suporte e resistência em seu kit de ferramentas de análise técnica para aprimorar sua compreensão da dinâmica do mercado, melhorar o timing de suas negociações e gerenciar melhor o risco no mercado financeiro em constante mudança.

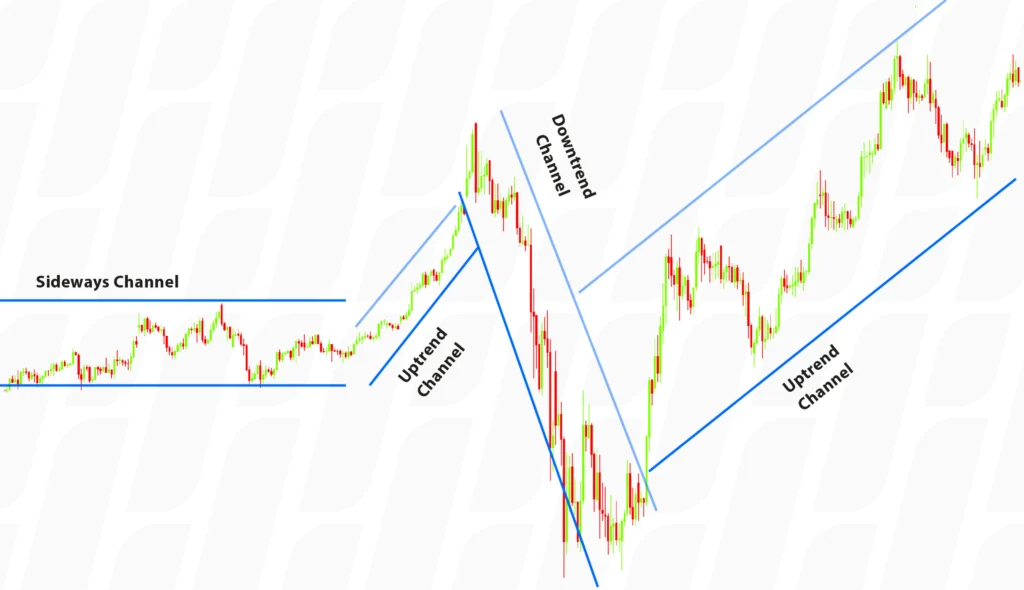

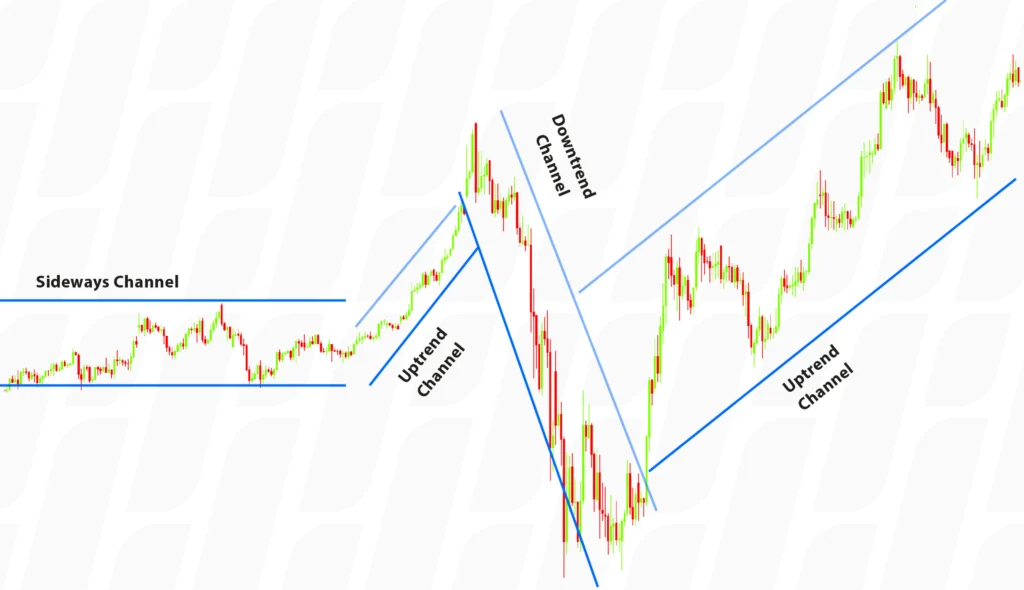

“A tendência é sua amiga” é uma expressão popular entre os traders. Isso porque as tendências formam a base de muitos planos de trading. Linhas de tendência são ferramentas valiosas na análise técnica que ajudam os traders a identificar e analisar tendências nos movimentos de preço. Ao compreender como traçar e interpretar linhas de tendência, os traders podem obter insights sobre a direção do mercado, potenciais reversões e áreas de suporte e resistência.

Uma linha de tendência é uma linha reta traçada em um gráfico de preço para conectar uma série de mínimas crescentes em uma tendência de alta ou máximas decrescentes em uma tendência de baixa. Ao conectar esses pontos, uma linha de tendência representa visualmente a direção da tendência. As linhas de tendência podem ser aplicadas a qualquer período de tempo, desde gráficos intraday até gráficos de longo prazo, e podem ser usadas em vários instrumentos financeiros.

Linha de Tendência de Alta (Uptrend Line): Uma linha de tendência de alta é traçada conectando uma série de mínimas crescentes. Cada mínima subsequente deve ser superior à mínima anterior. Uma linha de tendência de alta serve como um nível de suporte, indicando que os compradores estão no controle e que o preço provavelmente continuará subindo enquanto a linha de tendência permanecer intacta.

Linha de Tendência de Baixa (Downtrend Line): Uma linha de tendência de baixa é traçada conectando uma série de máximas decrescentes. Cada máxima subsequente deve ser inferior à máxima anterior. Uma linha de tendência de baixa age como um nível de resistência, sugerindo que os vendedores dominam o mercado e que o preço provavelmente continuará caindo enquanto a linha de tendência se mantiver.

Linhas de tendência são ferramentas versáteis que não apenas ajudam os traders a identificar tendências, mas também fornecem insights valiosos sobre potenciais alvos de preço, níveis de suporte e resistência dentro da tendência e oportunidades para continuidade ou reversão da tendência.

A análise de tendência envolve o estudo dos padrões formados por linhas de tendência para avaliar a força, duração e potenciais reversões de uma tendência. Aqui estão alguns pontos-chave a serem considerados ao conduzir a análise de tendência:

Confirmação da Tendência: Quando vários pontos se alinham para formar uma linha de tendência clara, isso fortalece a validade da tendência. Quanto mais vezes o preço respeita a linha de tendência, mais significativa a tendência se torna.

Rupturas e Reversões de Tendência: Uma ruptura em uma linha de tendência pode indicar uma possível reversão de tendência ou uma pausa na tendência atual. Os traders geralmente buscam confirmação de uma reversão de tendência por meio de indicadores técnicos adicionais ou padrões gráficos.

Canais de Tendência: Linhas de tendência podem formar canais paralelos quando uma linha de tendência de alta e uma linha de tendência de baixa são traçadas no mesmo gráfico. Esses canais fornecem uma estrutura visual para o movimento de preços e podem ajudar os traders a identificar potenciais níveis de suporte e resistência.

Definir canais de tendência envolve identificar e conectar uma linha de tendência de alta e uma linha de tendência de baixa em um gráfico de preços. Aqui está um guia passo a passo sobre como desenhar canais de tendência:

Identifique a Tendência: Determine se a tendência predominante é de alta ou de baixa. Procure por uma série de máximas e mínimas crescentes para uma tendência de alta ou máximas e mínimas decrescentes para uma tendência de baixa.

Trace a Linha de Tendência de Alta: Comece por identificar pelo menos duas mínimas crescentes significativas em uma tendência de alta. Trace uma linha reta conectando esses pontos. A linha deve inclinar para cima, seguindo a direção geral do movimento do preço.

Trace a Linha de Tendência de Baixa: Em seguida, localize pelo menos dois picos significativamente mais baixos em uma tendência de baixa. Desenhe uma linha reta conectando esses pontos. A linha deve inclinar-se para baixo, alinhando-se com o movimento geral dos preços.

Confirme o Canal: Estenda as linhas de tendência paralelamente para criar o canal de tendência. Certifique-se de que o canal abrange a maior parte da ação do preço dentro da tendência, tocando as máximas e mínimas das barras de preço.

Ajuste se Necessário: Às vezes, pequenas flutuações ou ruídos no gráfico de preços podem tornar as linhas de tendência menos precisas. Se necessário, ajuste as linhas de tendência para alinhá-las com as máximas e mínimas significativas, garantindo que forneçam uma representação clara do movimento do preço.

Valide o Canal: Para confirmar a validade do canal de tendência, observe se o preço respeita os limites do canal ao se “recusar” nas linhas de tendência. Quanto mais vezes o preço toca ou reage às linhas de tendência, mais confiável o canal se torna.

Os canais de tendência fornecem aos traders insights sobre potenciais níveis de suporte e resistência dentro da tendência. Eles podem ajudar a identificar oportunidades de trading dentro do canal, como comprar perto da linha de tendência inferior em uma tendência de alta ou vender perto da linha de tendência superior em uma tendência de baixa. No entanto, é crucial combinar a análise de canal de tendência com outras ferramentas técnicas e estratégias de gerenciamento de risco para uma abordagem de trading abrangente.

Engulfing (Engolfo): O padrão engulfing ocorre quando uma vela (candle) maior envolve completamente a vela anterior menor, indicando uma possível reversão de tendência. Um engulfing bullish (de alta) se forma quando uma vela verde (alta) envolve totalmente a vela vermelha (baixa) anterior, e vice-versa para o padrão de engulfing bearish (de baixa).

Evening Star: A estrela vespertina é um padrão de três velas que indica uma possível reversão de tendência de alta para baixa. É composta por uma grande vela de alta, seguida por uma vela de corpo pequeno (pode ser de alta ou baixa) com um gap (abertura) e, em seguida, por uma grande vela de baixa que fecha abaixo do meio da primeira vela.

Estes são apenas alguns exemplos de padrões de gráficos de candlestick, e existem muitas outras variações que os traders analisam para tomar decisões informadas.

Além dos padrões de gráfico de candlestick, os traders também analisam outros padrões de gráfico que fornecem insights valiosos sobre a dinâmica do mercado. Níveis de suporte e resistência e linhas de tendência são dois padrões gráficos importantes a serem considerados.

Níveis de suporte e resistência desempenham um papel fundamental na análise técnica, fornecendo insights valiosos sobre potenciais reversões de preço e áreas de congestionamento. Ao compreender esses níveis-chave, traders podem tomar decisões informadas sobre pontos de entrada e saída, além de gerenciar riscos de forma eficaz.

Níveis de suporte são preços onde a pressão de compra supera a pressão de venda, fazendo com que o preço de um ativo pare ou “salte” a partir desse ponto. Esses níveis agem como um piso para o preço, impedindo que ele caia ainda mais. Quando o preço se aproxima de um nível de suporte, há maior probabilidade de uma reversão na direção ascendente. No entanto, se o preço rompe abaixo do suporte, ocorre um rompimento (breakout), e o ativo pode sofrer nova queda até encontrar um novo nível de suporte.

Por outro lado, os níveis de resistência representam preços onde a pressão de venda excede a pressão de compra, impedindo que o preço avance. Esses níveis agem como um teto para o preço, bloqueando sua alta. Traders frequentemente veem os níveis de resistência como potenciais oportunidades de venda, pois há maior probabilidade de um recuo ou reversão na direção descendente quando o preço se aproxima deles.

Existem diversos métodos para identificar níveis de suporte e resistência. Vamos conhecer alguns deles:

Ação do Preço: Traders analisam o histórico de preços para localizar áreas onde o preço tenha consistentemente revertido ou estacionado. Essas áreas podem servir como suporte ou resistência.

Linhas de Tendência: Linhas de tendência são traçadas conectando as mínimas crescentes em uma tendência de alta ou as máximas decrescentes em uma tendência de baixa. Em uma tendência de alta, uma linha de tendência ascendente pode atuar como suporte, enquanto em uma tendência de baixa, uma linha de tendência descendente pode atuar como resistência.

Níveis Horizontais: Traders identificam níveis horizontais no gráfico onde o preço encontrou reversões ou paradas múltiplas anteriormente, indicando forte suporte ou resistência. Esses níveis podem ser determinados por máximas e mínimas de swing (oscilação).

É importante ressaltar que os níveis de suporte e resistência não são pontos precisos, mas sim zonas ou áreas no gráfico. Eles são influenciados pela psicologia do mercado, pela dinâmica de oferta e demanda e pelo sentimento do investidor. Traders utilizam a análise de suporte e resistência para aprimorar sua compreensão da dinâmica do mercado, melhorar o timing de suas negociações e gerenciar melhor o risco no mercado financeiro em constante mudança.

Entenda os Fundamentos da Gestão de Risco no Trading

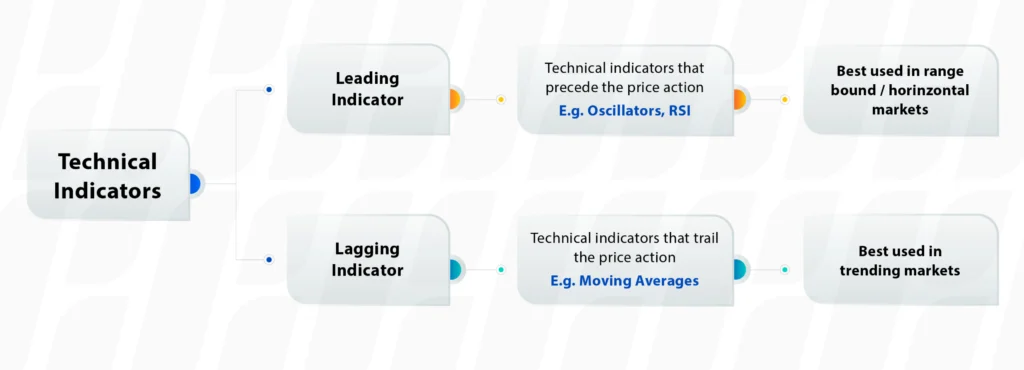

Indicadores técnicos são ferramentas essenciais na análise técnica, auxiliando traders na avaliação do momentum, força e potenciais pontos de reversão nos movimentos de preço. Essas ferramentas são projetadas para gerar sinais com base em cálculos matemáticos utilizando dados históricos de preços. Os indicadores técnicos geralmente se dividem em duas categorias: indicadores antecedentes e indicadores retardados.

Também conhecidos como indicadores de acompanhamento de tendência, fornecem sinais após uma tendência já ter se estabelecido. Eles são calculados usando dados históricos de preços, permitindo que os traders analisem a força e a sustentabilidade de uma tendência em curso. Exemplos de indicadores retardados incluem médias móveis, MACD (Moving Average Convergence Divergence) e Bandas de Bollinger. Esses indicadores são valiosos para confirmar tendências, mas podem ter limitações quando se trata de determinar o momento ideal de entrada e saída.

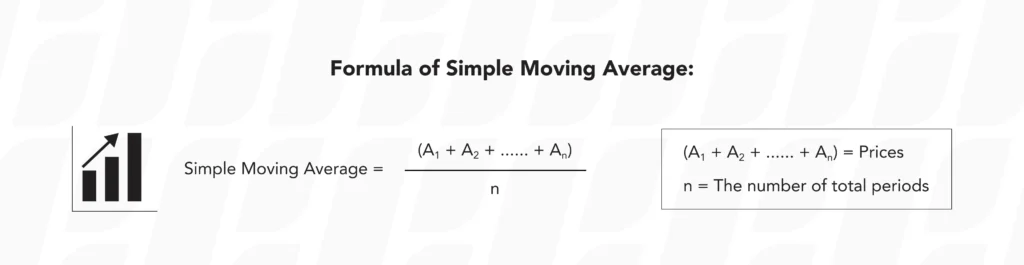

As médias móveis, como a média móvel simples (SMA) e a média móvel exponencial (EMA), são indicadores técnicos essenciais usados pelos traders para analisar dados de preços e tomar decisões de trading bem embasadas.

A SMA calcula o preço médio de um ativo financeiro ao longo de um período específico. Ela suaviza as flutuações de preço e fornece uma imagem mais clara da tendência geral.

Traders utilizam a SMA como um indicador confiável para identificar tendências e potenciais níveis de suporte e resistência. Quando o preço está acima da SMA, sugere uma tendência de alta, enquanto um preço abaixo da SMA indica uma tendência de baixa. A SMA funciona como um ponto de referência para os traders avaliarem o sentimento atual do mercado.

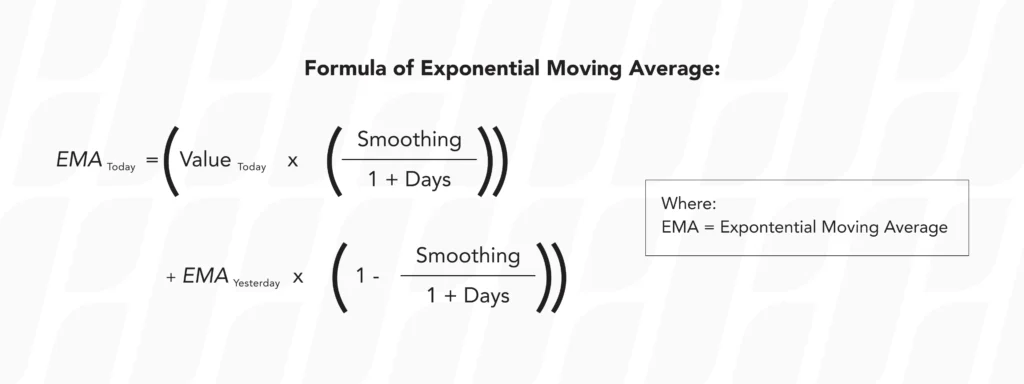

A EMA é semelhante à SMA, mas atribui mais peso aos dados de preços recentes. Por isso, a EMA reage mais rapidamente às mudanças de preço, tornando-a popular entre traders focados em tendências de curto prazo. A fórmula da EMA atribui pesos exponencialmente decrescentes aos preços históricos, com mais peso dado aos pontos de dados recentes.

Devido à sua maior sensibilidade, a EMA auxilia traders na identificação de tendências de curto prazo e potenciais pontos de entrada e saída. A EMA é particularmente útil para traders de curto prazo que necessitam de uma interpretação mais imediata das condições do mercado.

As médias móveis simples (SMA) e exponenciais (EMA) são dois tipos comumente usados em análise técnica. Embora ambas sejam eficazes para suavizar dados de preços e identificar tendências, elas diferem em termos de metodologia de cálculo e resposta a mudanças recentes de preço. Vamos compará-las:

1. Metodologia de Cálculo

Média móvel simples (SMA): A SMA é calculada somando-se o preço de fechamento de um determinado número de períodos e dividindo-se o valor pelo número de períodos. Por exemplo, uma SMA de 10 dias seria a soma dos últimos 10 preços de fechamento dividida por 10.

Média móvel exponencial (EMA): O cálculo da EMA é mais complexo. Ela atribui pesos exponencialmente decrescentes aos preços históricos, dando mais peso aos dados recentes. A fórmula da EMA leva em consideração um fator de suavização que determina o peso atribuído a cada ponto de preço.

2. Sensibilidade a Mudanças de Preço

Média móvel simples (SMA): A SMA fornece uma média simples dos dados de preço ao longo de um período específico. Ela atribui peso igual a cada ponto de preço, o que significa que responde mais lentamente às mudanças recentes de preço. Como resultado, a SMA tende a fornecer uma representação mais suave e defasada da tendência de preço.

Média móvel exponencial (EMA): A EMA atribui mais peso aos dados de preço recentes, tornando-a mais sensível às mudanças de preço em comparação com a SMA. Os preços mais recentes têm um impacto maior no cálculo da EMA, permitindo que ela reaja rapidamente às condições do mercado. Essa sensibilidade torna a EMA mais popular entre traders de curto prazo.

3. Identificação de Tendência

Média móvel simples (SMA): Devido à sua natureza defasada, a SMA é mais adequada para identificar tendências de longo prazo. Ela suaviza as flutuações de preço de curto prazo e fornece uma visão mais ampla do mercado. Traders frequentemente usam SMAs de períodos mais longos, como a SMA de 50 ou 200 dias, para avaliar a direção geral do mercado.

Média móvel exponencial (EMA): A EMA é preferida para identificar tendências de curto prazo. Sua sensibilidade às mudanças recentes de preço permite que os traders capturem mudanças mais imediatas no sentimento do mercado. EMAs de períodos mais curtos, como a EMA de 20 ou 50 dias, são comumente usadas para analisar movimentos de preços de curto prazo.

4. Geração de Sinais

Média móvel simples (SMA): Como a SMA é menos sensível às mudanças recentes de preço, seus sinais geralmente são gerados após uma tendência já ter se estabelecido. Traders frequentemente buscam cruzamentos entre diferentes períodos da SMA (por exemplo, uma SMA de 50 dias cruzando acima de uma SMA de 200 dias) como potenciais sinais de entrada ou saída.

Média móvel exponencial (EMA): A sensibilidade da EMA permite que ela gere sinais no início de uma tendência. Traders frequentemente utilizam cruzamentos da EMA (por exemplo, EMA de 20 dias cruzando acima da EMA de 50 dias) para identificar potenciais oportunidades de compra ou venda.

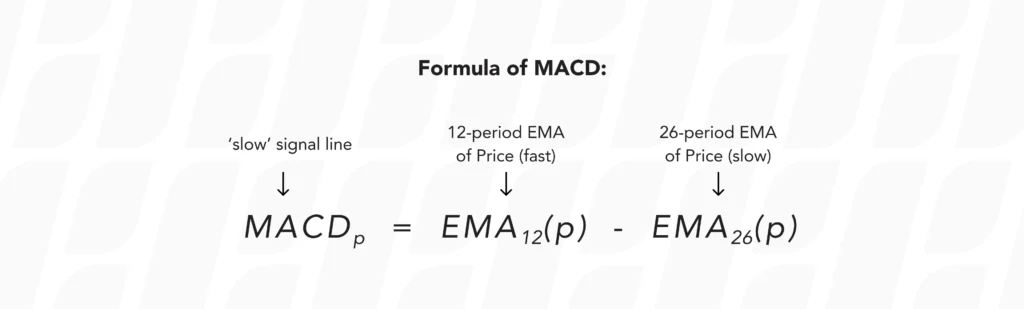

O Moving Average Convergence Divergence (MACD) é um oscilador de momentum popular e amplamente utilizado na análise técnica. Ele auxilia traders a identificar potenciais reversões de tendência, gerar sinais de compra e venda e avaliar a força do momentum do preço. O MACD é composto por dois elementos principais: a linha MACD, a linha de sinal e o histograma.

A linha MACD é calculada subtraindo a EMA (Média Móvel Exponencial) de longo prazo da EMA de curto prazo. A linha resultante representa a diferença entre essas duas médias móveis e visa capturar mudanças no momentum do preço. Normalmente, a EMA de curto prazo é calculada em 12 dias, enquanto a EMA de longo prazo é calculada em 26 dias. No entanto, esses valores podem ser ajustados de acordo com as preferências individuais e o mercado específico analisado.

A linha de sinal é uma média móvel da própria linha MACD. Normalmente, é calculada usando uma EMA de 9 dias. A linha de sinal ajuda a suavizar as flutuações da linha MACD e fornece insights adicionais sobre potenciais reversões ou confirmações de tendências.

O histograma MACD representa a diferença entre a linha MACD e a linha de sinal. Ele é plotado como uma série de barras verticais, com valores positivos indicando momentum de alta (bullish) e valores negativos indicando momentum de baixa (bearish). A largura e a altura das barras do histograma fornecem pistas visuais sobre a força do momentum do preço.

Cruzamentos: Quando a linha MACD cruza acima da linha de sinal,gera um cruzamento bullish, sugerindo uma potencial oportunidade de compra. Por outro lado, quando a linha MACD cruza abaixo da linha de sinal, gera um cruzamento bearish, indicando uma potencial oportunidade de venda.

Divergência: A divergência do MACD ocorre quando a linha MACD diverge da ação do preço. A divergência de alta acontece quando o preço faz mínimas decrescentes, enquanto a linha MACD forma mínimas crescentes, indicando um potencial momentum ascendente. A divergência de baixa ocorre quando o preço faz máximas crescentes, enquanto a linha MACD forma máximas decrescentes, sugerindo um potencial momentum descendente.

Condições de Sobrecompra/Sobrevenda: Traders também utilizam o MACD para identificar condições de sobrecompra e sobrevenda. Quando a linha MACD atinge níveis extremos acima da linha zero, indica uma condição de sobrecompra e possível exaustão do momentum de alta. Por outro lado, quando a linha MACD atinge níveis extremos abaixo da linha zero, indica uma condição de sobrevenda e possível exaustão do momentum de baixa.

O MACD é um indicador técnico versátil que pode ser aplicado a diversos prazos e instrumentos financeiros. Traders frequentemente o utilizam em conjunto com outros indicadores técnicos ou padrões gráficos para confirmar potenciais configurações de trade.

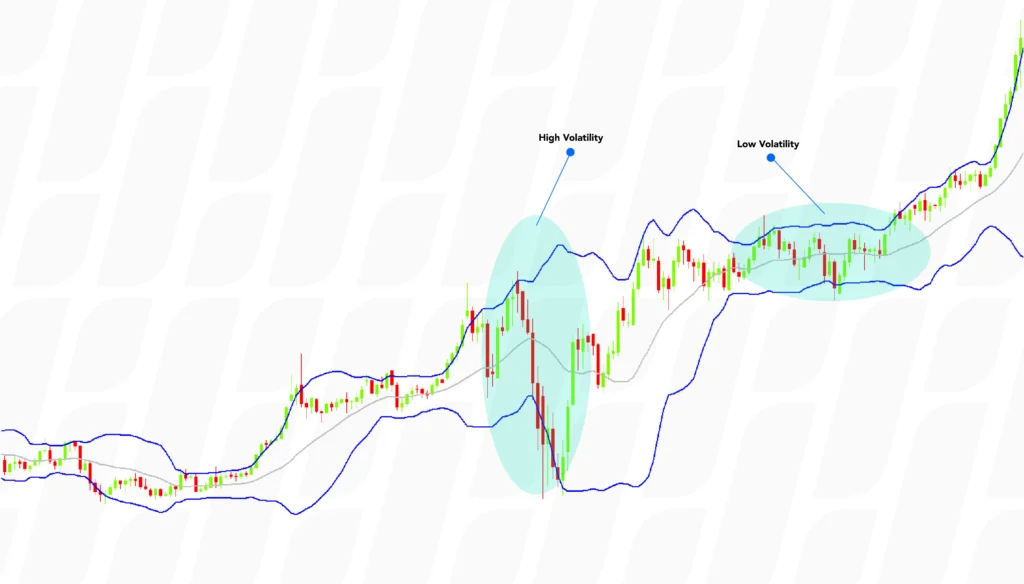

As Bandas de Bollinger são uma ferramenta analítica baseada na SMA e utilizadas por traders na análise técnica para identificar a volatilidade do mercado e analisar os níveis dos preços atuais em relação a negociações anteriores. Isso possibilita ao trader ter uma maior chance de identificar quando um ativo está sobrecomprado ou sobrevendido. A ferramenta recebeu esse nome em homenagem ao seu criador, John Bollinger, um renomado trader técnico.

Em sua forma básica, as Bandas de Bollinger consistem em duas “bandas” em um gráfico, plotadas ao redor de uma linha de SMA. Há uma banda superior, traçada dois desvios padrão acima da linha, e uma banda inferior, traçada dois desvios padrão abaixo da linha.

Por serem calculadas a partir de uma média móvel, as Bandas de Bollinger funcionam como um tipo dinâmico de suporte e resistência, o que significa que os níveis mudam de acordo com a volatilidade do movimento do preço.

Podemos observar no gráfico que, em períodos de baixa volatilidade, as bandas ficam estreitas. À medida que o mercado se torna mais volátil, as bandas se expandem, criando mais espaço entre os níveis de suporte e resistência.

Como as bandas superior e inferior funcionam como uma forma de resistência e suporte, é comum observar que os preços que se desviam dentro das bandas tendem a retornar ao meio. Isso é o que às vezes é conhecido como “Bollinger Bounce” (repique de Bollinger).

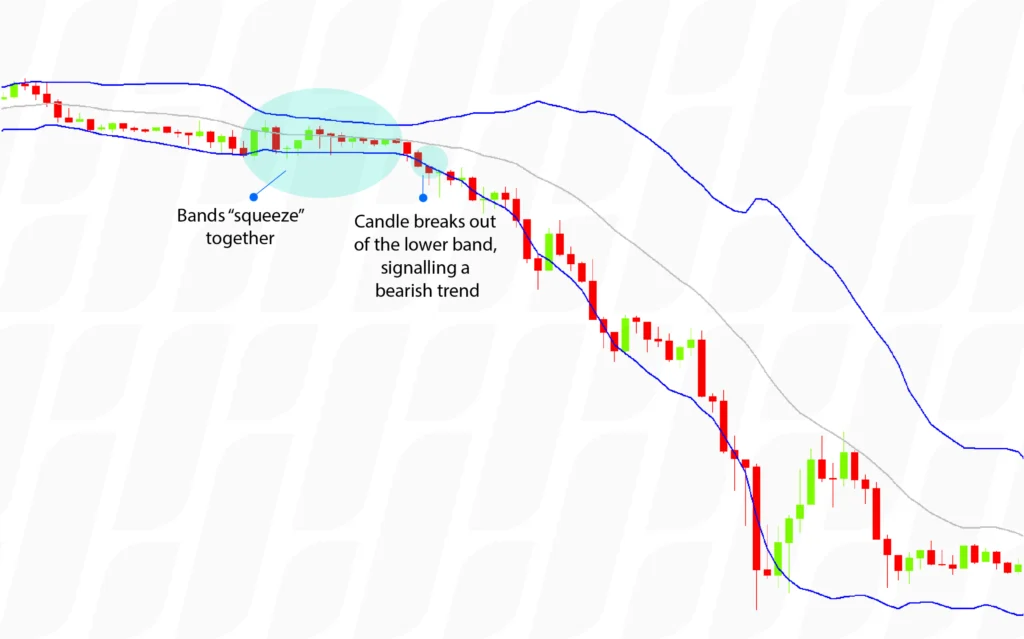

Outro sinal a ser observado é quando as bandas se “apertam”. Isso acontece quando a volatilidade está baixa – o que muitos traders vêem como uma indicação de uma possível ruptura no mercado. Se o gráfico é visto se movendo em direção à banda superior e a rompendo, então geralmente é esperado um tendência de alta. O oposto é verdadeiro quando o candle se aproxima da banda inferior.

Uma compressão das Bandas de Bollinger não é uma ocorrência comum. Ao olhar para um gráfico de candlestick de 15 minutos, ela será observada apenas algumas vezes por semana.

Indicadores antecedentes, também conhecidos como indicadores de momentum ou osciladores, fornecem sinais antecipados de potenciais reversões de tendência ou mudanças na direção do preço. Esses indicadores visam identificar condições de sobrecompra e sobrevenda, auxiliando traders a prever possíveis mudanças de tendência. Exemplos de indicadores antecedentes incluem o Índice de Força Relativa (IFR ou RSI), Retrações e Extensões de Fibonacci e o Oscilador Estocástico. Indicadores antecedentes são valiosos para identificar potenciais pontos de entrada e saída, mas devem ser usados em conjunto com outras ferramentas para confirmação.

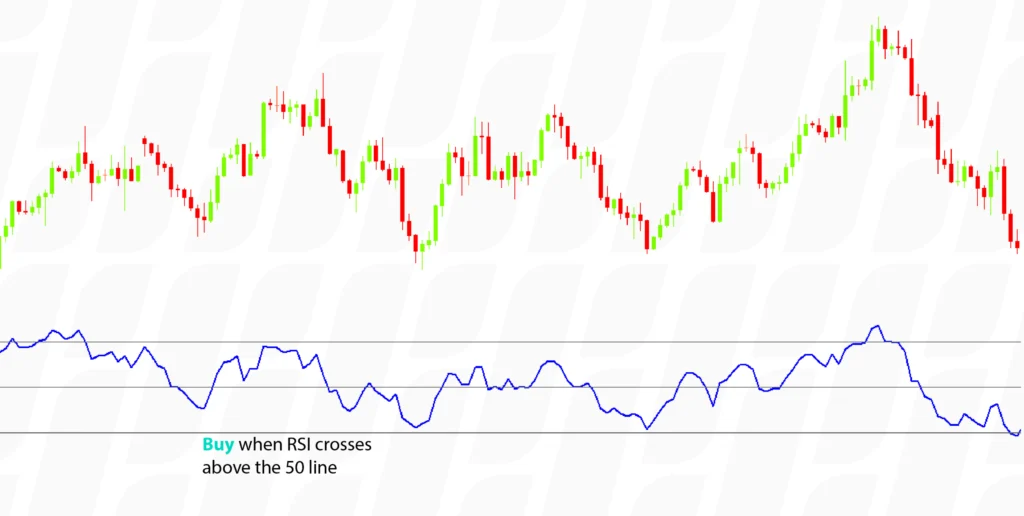

O Índice de Força Relativa (RSI) é um indicador de momentum que determina a velocidade e a mudança dos movimentos de preço. Ele permite aos traders medir o momentum de compra ou venda de um ativo.

O RSI oscila entre 0 e 100. Embora possa variar de acordo com a tendência atual do preço ou a preferência pessoal do trader, geralmente considera-se que um ativo está sobrecomprado quando o RSI ultrapassa 70 e sobrevendido quando fica abaixo de 30. Traders tendem a comprar quando o RSI cruza acima da linha de 50 e vender quando ele cruza abaixo da linha de 50.

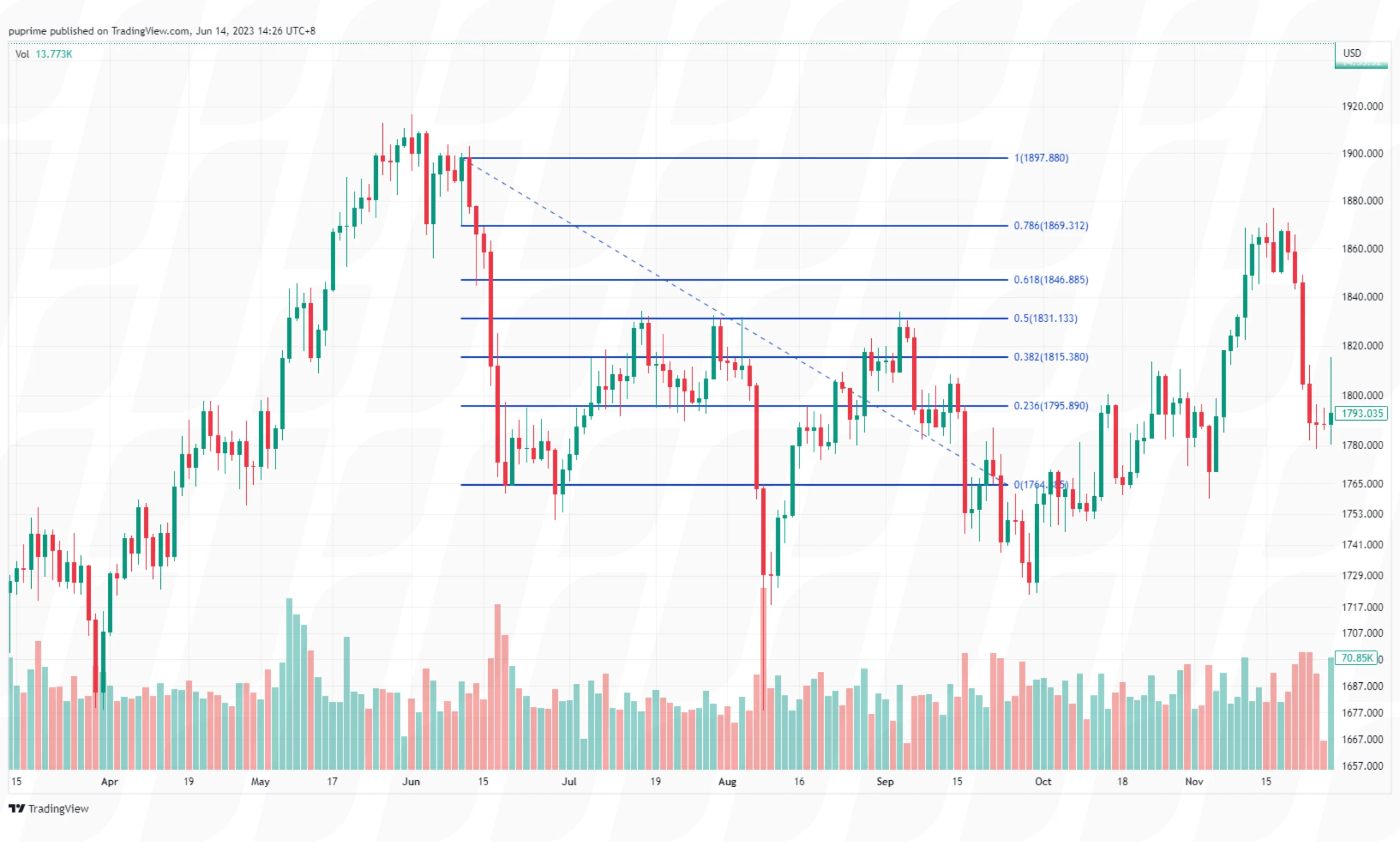

Retrações e Extensões de Fibonacci são ferramentas poderosas usadas na análise técnica para identificar potenciais níveis de suporte e resistência nos movimentos de preço. Essas ferramentas são baseadas na sequência de Fibonacci, um conceito matemático aplicado em diversas áreas, incluindo o mercado financeiro. Vamos nos aprofundar nos fundamentos dos níveis de Fibonacci e como as ferramentas de Fibonacci podem ser empregadas para retrações e extensões na análise de preços.

Níveis de Fibonacci são linhas horizontais traçadas em um gráfico de preços, representando áreas potenciais onde reversões ou extensões de preço podem ocorrer. Esses níveis são derivados de proporções que emergem da sequência de Fibonacci, como 0,382, 0,500, 0,618 e outros. Os principais níveis de Fibonacci comumente usados são 23,6%, 38,2%, 50%, 61,8% e 78,6%. Esses níveis são considerados significativos porque frequentemente coincidem com retrações e extensões naturais do mercado.

As ferramentas de retração e extensão de Fibonacci auxiliam os traders na identificação de potenciais áreas de suporte e resistência, permitindo que tomem decisões de trading informadas. Veja como essas ferramentas são aplicadas:

1. Retrações de Fibonacci

2. Extensão de Fibonacci

As retrações e extensões de Fibonacci são componentes essenciais da análise técnica. A incorporação dessas ferramentas em uma estratégia de trading abrangente permite aos traders identificar níveis-chave, antecipar movimentos de preço e executar trades com maior precisão.

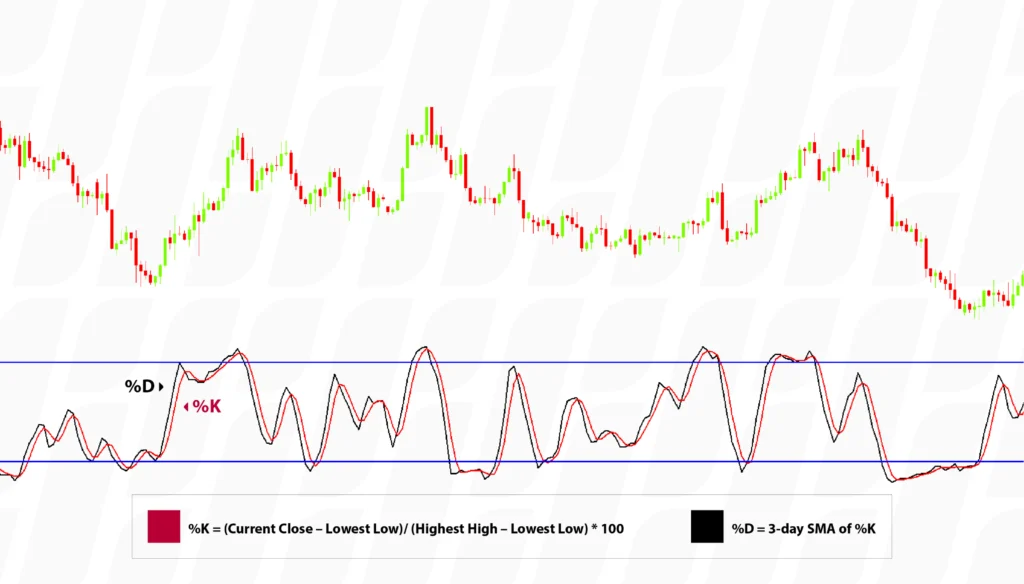

O Oscilador Estocástico é um indicador de momentum que mede a velocidade de mudança do preço ou o impulso do preço. Ele faz isso comparando o preço de fechamento de um ativo ao seu intervalo de preço em um determinado período.

Semelhante ao RSI, o Oscilador Estocástico também possui níveis que indicam tendências potenciais ou pontos de entrada e saída.

Traders frequentemente buscam vender quando a linha do Oscilador Estocástico sobe acima de 80, prevendo que ela inevitavelmente cairá abaixo desse nível. Traders também buscarão comprar quando o nível cair abaixo de 20, prevendo que ele aumentará acima desse nível.

Outra forma de utilizar o Oscilador Estocástico é observar a temporização das trades. O gráfico abaixo fornece um exemplo disso.

%K é chamada de linha de “movimento rápido” e compara o último preço de fechamento com o intervalo de negociação recente. %D é uma linha de sinal calculada suavizando a %K. É uma média móvel simples de 3 dias da %K que é plotada ao lado da %K para funcionar como uma linha de sinal ou gatilho.

Traders buscarão vender quando a linha %K (rápida) mudar para baixo da linha %D (lenta) e comprar quando a linha %K mudar para cima da linha %D.

A teoria por trás desse indicador é que, em um mercado em tendência de alta, os preços tendem a fechar perto da máxima, e durante um mercado em tendência de baixa, os preços tendem a fechar perto da mínima. Sinais de negociação ocorrem quando a %K cruza uma média móvel de três períodos chamada “%D”.

A sensibilidade do oscilador pode ser ajustada alterando o período de tempo para as linhas %D ou %K.

Sobrecompra e sobrevenda são termos usados na análise técnica para descrever condições extremas de preço nos mercados financeiros. Eles indicam que o preço de um ativo atingiu níveis que podem ser insustentáveis e potencialmente se reverter ou corrigir em um futuro próximo. Indicadores técnicos desempenham um papel crucial na identificação de situações de sobrecompra e sobrevenda, fornecendo aos traders insights valiosos. Veja uma explicação detalhada:

1. Sobrecompra

Em análise técnica, sobrecompra refere-se a uma situação em que o preço de um ativo subiu muito ou muito rápido, potencialmente excedendo seu valor intrínseco. Isso sugere que a pressão de compra pode ter se tornado excessiva e o ativo está potencialmente supervalorizado. Traders frequentemente interpretam condições de sobrecompra como um sinal de que o preço deve sofrer uma reversão ou correção para níveis mais sustentáveis.

2. Sobrevenda

Por outro lado, sobrevenda refere-se a uma situação em que o preço de um ativo caiu significativamente ou rapidamente, potencialmente ficando abaixo de seu valor intrínseco. Isso sugere que a pressão de venda pode ter se tornado excessiva e o ativo está potencialmente subvalorizado. Traders frequentemente interpretam condições de sobrevenda como um sinal de que o preço deve sofrer uma recuperação ou correção para cima em direção a níveis mais razoáveis.

Indicadores técnicos como o Índice de Força Relativa (RSI) e o Oscilador Estocástico ajudam a quantificar e identificar condições de sobrecompra e sobrevenda. Ao medir a velocidade e a magnitude dos movimentos recentes do preço, esses indicadores sinalizam se um ativo está potencialmente sobrecomprado ou sobrevendido. Leituras de sobrecompra ou sobrevenda de indicadores técnicos agem como potenciais sinais de alerta para traders. Eles indicam que uma reversão ou correção de preço pode ser iminente, levando os traders a serem cautelosos ou a considerar o ajuste de suas posições.

Indicadores técnicos também podem fornecer aos traders potenciais pontos de entrada e saída. Quando um ativo está em uma condição de sobrecompra, os traders podem considerar vender ou realizar lucros. Por outro lado, quando um ativo está em uma condição de sobrevenda, os traders podem considerar comprar ou entrar em posições. No entanto, é importante observar que indicadores técnicos não devem ser usados como sinais isolados, e os traders devem considerar outros fatores e sinais de confirmação antes de tomar decisões de trading.

Enquanto a análise técnica estuda padrões de preço, tendências e indicadores, a análise fundamental considera fatores econômicos como PIB, taxas de juros, inflação, emprego, gastos do consumidor e políticas governamentais. Integrar essas abordagens oferece insights valiosos para traders e investidores, permitindo decisões mais informadas.

Saiba Mais Sobre Análise Fundamental

No mundo dinâmico e acelerado dos mercados financeiros, a análise técnica é uma ferramenta valiosa para traders e investidores que buscam compreender as complexidades das movimentações de preços. Ao entender os fundamentos da análise técnica, incluindo gráficos de preços, padrões gráficos, linhas de tendência, osciladores e indicadores, os traders podem obter insights sobre as tendências do mercado, identificar potenciais pontos de entrada e saída e gerenciar o risco de forma eficaz.

Comece a Negociar com a PU Prime

Trade forex, indices, Metais, and more at industry-low spreads and lightning-fast execution.

Registe-se para uma Conta PU Prime Real com o nosso processo sem complicações

Financie sem esforço a sua conta com uma vasta gama de canais e moedas aceites

Aceda a centenas de instrumentos em condições de negociação líderes de mercado

Please note the Website is intended for individuals residing in jurisdictions where accessing the Website is permitted by law.

Please note that PU Prime and its affiliated entities are neither established nor operating in your home jurisdiction.

By clicking the "Acknowledge" button, you confirm that you are entering this website solely based on your initiative and not as a result of any specific marketing outreach. You wish to obtain information from this website which is provided on reverse solicitation in accordance with the laws of your home jurisdiction.

Thank You for Your Acknowledgement!

Ten en cuenta que el sitio web está destinado a personas que residen en jurisdicciones donde el acceso al sitio web está permitido por la ley.

Ten en cuenta que PU Prime y sus entidades afiliadas no están establecidas ni operan en tu jurisdicción de origen.

Al hacer clic en el botón "Aceptar", confirmas que estás ingresando a este sitio web por tu propia iniciativa y no como resultado de ningún esfuerzo de marketing específico. Deseas obtener información de este sitio web que se proporciona mediante solicitud inversa de acuerdo con las leyes de tu jurisdicción de origen.

Thank You for Your Acknowledgement!